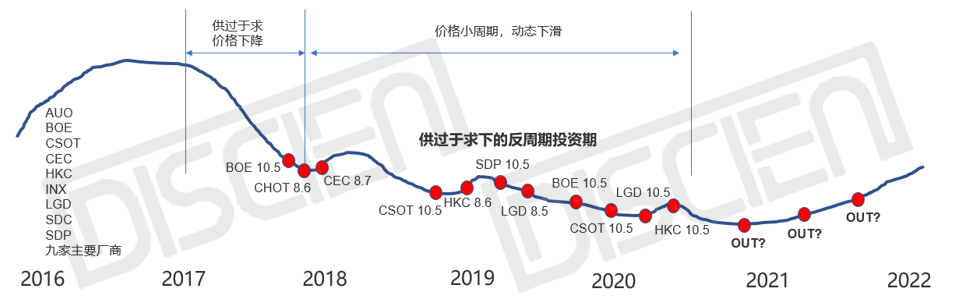

SDC的退出是可预见的,两年前笔者在反周期定律和最多只剩五家面板厂里,对比了DRAM和显示半导体的发展路径,得出显示半导体也在走下行市场里增加投资的“反周期”路线的结论,并认为在反周期定律下,2020-2021年开始会有面板厂出局,那为什么是SDC呢?

图1:反周期定律下,DRAM的市场及厂商结构调整历史

信息来源:DISCIEN

图2:面板产业的反周期定律及结果模拟

信息来源:DISCIEN

前因:

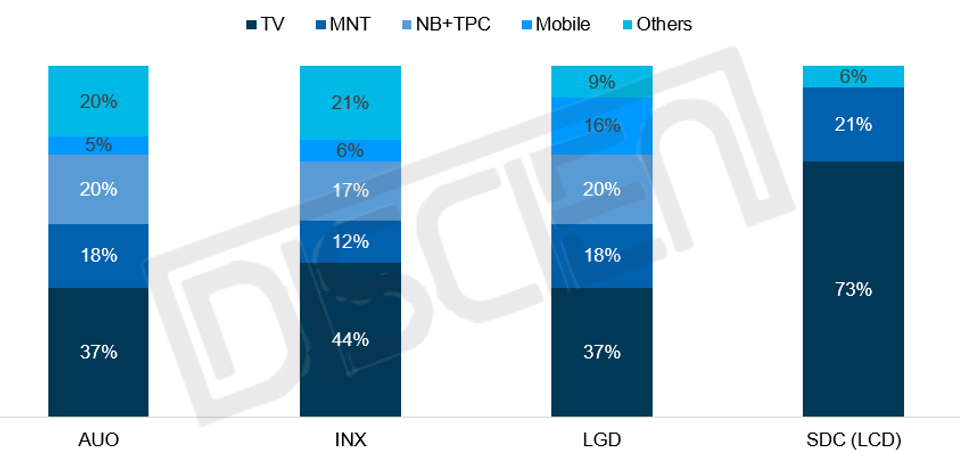

1.亏损:2019年是TV面板行业的巨额亏损年,面板价格跌破成本线的低谷期,TV面板业务的亏损率达到35%-40%。产业阵痛期产品结构决定了整个业务的盈利能力,SDC的LCD业务产品结构不平衡,TV面板在LCD业务中的营收比重高达73%,而AUO/INX/LGD均在40%左右,这就决定了SDC的亏损比重在几家竞争社中处于较高的水平,让他们更容易退出这个业务。

图3:主要面板厂营收结构

数据来源:DISCIEN&财报

2.另辟蹊径:只有LCD一条技术路线的面板厂在阵痛期只能咬牙坚持,因为没有其他路可走,要么坚持,要么死。而SDC在这两条路之外还有第三条路线,就是发展QLED。SDC的技术储备和雄厚的资金实力使他们不必抱着持续亏损的业务不放,可以选择关闭一条通道后选择第三条更新的发展之路,而台厂可能就不具备这种条件。

3.最后一根稻草:事实上SDC在2019年开始进行“战略撤退”,从19年下半年减少120K产能到今年规划减产90K,施行且战且退的分步退出,今年年初转暖的面板市场也给了这一策略一丝希望。后因作为黑天鹅的新冠肺炎肆虐全球,严重影响了全球电视需求的同时遏制了面板价格的上涨势头,第二季度面板价格再次转跌,彻底打消了盈利性恢复的希望,让SDC决定彻底退出战场。

后果:

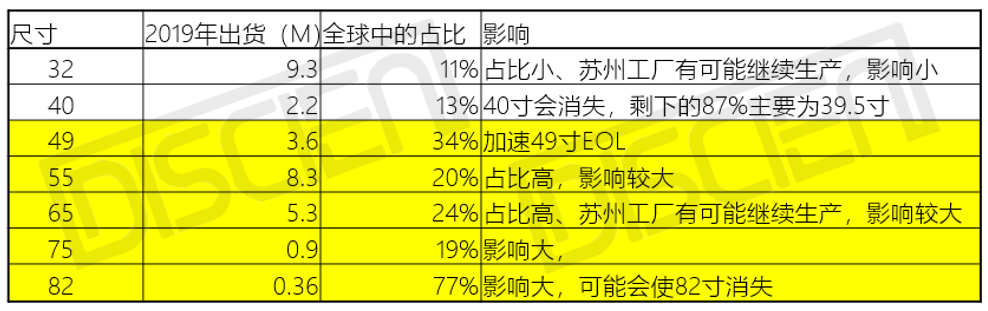

1. 产品:

SDC的产品主要以大尺寸为主,其中55/65/75寸在全球出货中的占比均在20%左右,退出后全球范围内会大幅减少供给,第四季度开始会影响价格趋势。不过需要注意的是,随着SDC的退出,韩国的LCD产能很可能会直接消失,但是苏州工厂完全有可能以其他方式继续稼动输出产品,这样的话65寸的影响可能没有看起来这么大。

图4:分尺寸的供应影响

数据来源:DISCIEN

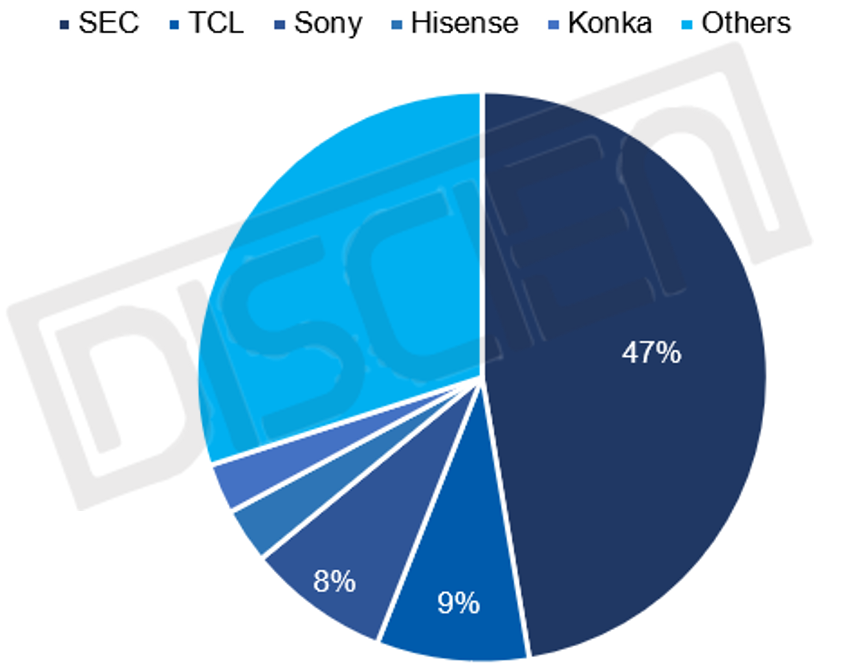

2. 客户

三星电子占SDC出货的一半左右份额,急需找到同一VA技术路线的大尺寸面板供应商,目前看来可选择的厂商不多,CSOT的可能性最大。TCL同样可能将大尺寸的面板需求转移至CSOT,这种需求转移可以有效减少华星最新的T7 10.5代线的爬坡压力。SONY则有可能进一步加深与BOE的合作,将更多的大尺寸需求转移至BOE。

图5:SDC的客户结构

数据来源:DISCIEN

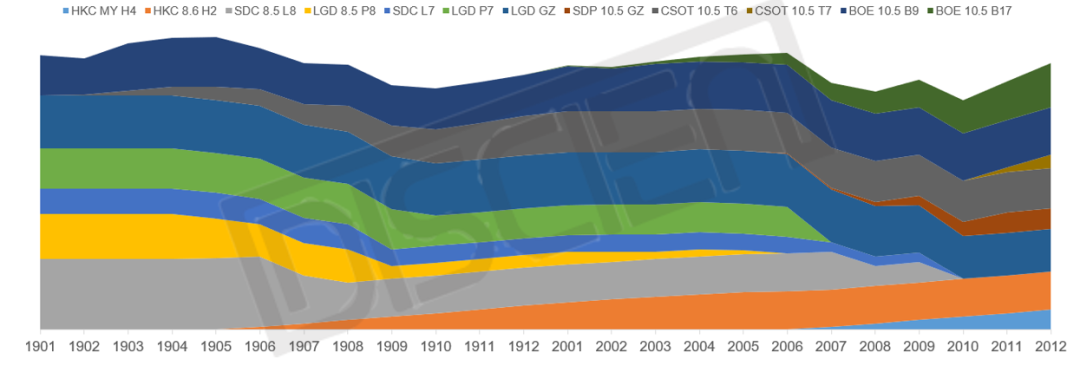

3. 产能

我们整理了19-20年有产能变化的12个工厂,虽然年底SDC的韩国产能全部关闭,但同时有BOE的武汉10.5代线、HKC的绵阳8.6代线、SDP的广州10.5代线等陆续投产,还有HKC滁州工厂等去年量产的工厂继续爬坡。今年Q4的产能将与去年Q4基本持平,不过考虑到今年Q3的产能少于去年以及持续的大尺寸化带来的产能消耗,一旦第四季度全球电视的需求恢复,面板将面临供不应求的局面。

图6:SDC退出后的产能变化趋势

数据来源:DISCIEN

结语:

SDC从LCD产业退出,会在第3-4季度大幅影响55寸及以上尺寸的供应;SEC和TCL会提高CSOT的占比,而SONY则有可能更依赖BOE;退出和进入的产能此消彼长之下整体产能小幅减少,一旦需求恢复可能会导致第三季度末或者第四季度的面板供不应求。从LCD反周期的投资盛行开始,就注定了一些厂商要离开这个战场,从且战且退到果断离开,SDC的退出可能只是一个开始。

如您想了解更多大尺寸面板市场相关信息,可扫描下方二维码与本篇文章作者联系。